Futures & Options

ครบเครื่องเรื่องสินค้าใน TFEX

EP 152: เรียนรู้กลยุทธ์ Short Butterfly Spread

เอาใจสายเทรด Options กันอย่างต่อเนื่องกับกลยุทธ์ผสมที่มองว่าราคาของสินค้าอ้างอิงจะผันผวนสูงในอนาคต นอกเหนือจากกลยุทธ์ Long Straddle ที่เราได้เผยกันไปแล้ว วันนี้ทางทีม BLS Futures and Options จะมาเล่าถึงอีกหนึ่งกลยุทธ์ที่คล้าย ๆ กัน ซึ่งจะเป็นกลยุทธ์อะไรนั้น ไปติดตามกันเลย...

กลยุทธ์ Short Butterfly Spread เป็นอย่างไร

กลยุทธ์ Short Butterfly Spread เป็นการซื้อและขาย Options ทั้งหมด 3 รูปแบบที่แตกต่างกัน หรือที่เรียกว่า Three-part strategy โดยในตอนนี้เราจะมาเรียนรู้การทำ Short Butterfly Spread โดยท่านสามารถเลือกใช้ Call Options หรือ Put Options อย่างใดอย่างหนึ่งได้ โดยการสร้างกลยุทธ์ดังกล่าวประกอบไปด้วยขั้นตอนดังนี้

1. Short Call (หรือ Put) Options ที่อยู่ในสถานะ In The Money จำนวน 1 สัญญา (ที่ Strike Price ต่ำ)

2. Long Call (หรือ Put) Options ที่อยู่ในสถานะ At The Money จำนวน 2 สัญญา (ระหว่าง Strike Price ต่ำและสูง)

3. Short Call (หรือ Put) Options ที่อยู่ในสถานะ Out of The Money จำนวน 1 สัญญา (ที่ Strike Price สูง)

นักเทรดที่เลือกกลยุทธ์นี้มองว่าราคาของสินค้าอ้างอิงจะเหวี่ยงหลุดกรอบ Strike Price ต่ำหรือสูง เมื่อถึงวันหมดอายุ Options และจะได้รับกระแสเงินสดจากการสร้างกลยุทธ์ดังกล่าว ขณะที่กำไรสูงสุดจะจำกัดแค่ค่า Premium รับในตอนแรก

ภาพแสดงกำไร/ขาดทุนของกลยุทธ์ Short Butterfly Spread

ฉายภาพตัวอย่างกลยุทธ์ Short Butterfly Spread

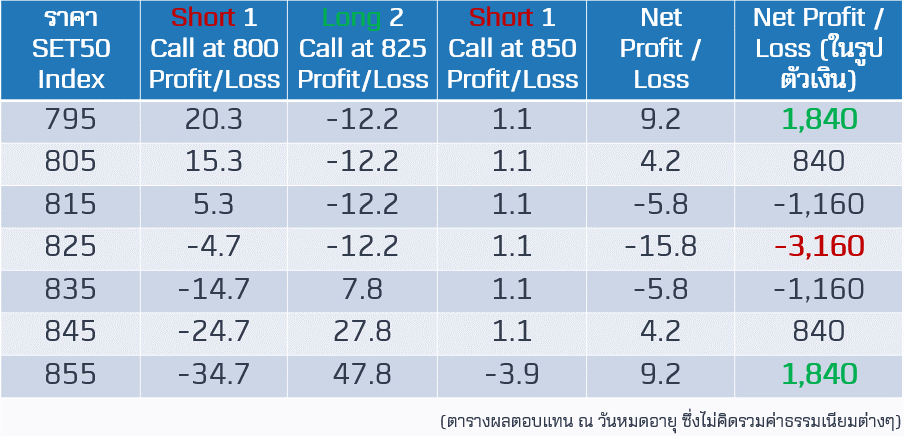

ตัวอย่าง ณ ปัจจุบันราคา SET50 Index อยู่ที่ 817.15 จุด แต่นักเทรดมองว่า SET50 Index จะเหวี่ยงตัวมาก และคาดว่าราคา ณ วันหมดอายุอยู่ห่างจาก 825 จุด จึงเข้าไปใช้กลยุทธ์ Short Butterfly Spread ผ่านการเปิดสถานะ Options ตามลำดับ ดังนี้ (ตัวอย่างไม่คิดค่าธรรมเนียมต่างๆ)

1. Short S50M24C800 จำนวน 1 สัญญา รับ Premium เท่ากับ

20.3 x 200 = 4,060 บาท

2. Long S50M24C825 จำนวน 2 สัญญา จ่าย Premium เท่ากับ

6.1 x 200 x 2 = 2,440 บาท

3. Short S50M24C850 จำนวน 1 สัญญา รับ Premium เท่ากับ

1.1 x 200 = 220 บาท

จากตัวอย่างเห็นได้ว่านักเทรดจะมีโอกาสได้กำไรสูงสุดเท่ากับ 1,840 บาท ถ้าราคาของ SET50 Index ณ วันหมดอายุเหวี่ยงออกจากกรอบราคาใช้สิทธิ ที่ 800 – 850 จุด อย่างไรก็ดี กลยุทธ์ดังกล่าวจะเริ่มขาดทุนเมื่อ SET50 Index ปิดเข้าใกล้ราคาใช้สิทธิ 825 จุด และจะขาดทุนสูงสุด 3,160 บาท ที่ราคาใช้สิทธิพอดี

Source: BLS Futures and Options, TFEX as of 07/06/24

😎👉🏻 สมัครเปิดบัญชี TFEX / Block Trade ผ่าน Wealth Connex คลิกที่นี่

☎ สอบถามข้อมูลเพิ่มเติมได้ที่ BLS Customer Service โทร 0-2618-1111

------------------------------------------------------------------------------

EP 152: เรียนรู้กลยุทธ์ Short Butterfly Spread

เอาใจสายเทรด Options กันอย่างต่อเนื่องกับกลยุทธ์ผสมที่มองว่าราคาของสินค้าอ้างอิงจะผันผวนสูงในอนาคต นอกเหนือจากกลยุทธ์ Long Straddle ที่เราได้เผยกันไปแล้ว วันนี้ทางทีม BLS Futures and Options จะมาเล่าถึงอีกหนึ่งกลยุทธ์ที่คล้าย ๆ กัน ซึ่งจะเป็นกลยุทธ์อะไรนั้น ไปติดตามกันเลย...

กลยุทธ์ Short Butterfly Spread เป็นอย่างไร

กลยุทธ์ Short Butterfly Spread เป็นการซื้อและขาย Options ทั้งหมด 3 รูปแบบที่แตกต่างกัน หรือที่เรียกว่า Three-part strategy โดยในตอนนี้เราจะมาเรียนรู้การทำ Short Butterfly Spread โดยท่านสามารถเลือกใช้ Call Options หรือ Put Options อย่างใดอย่างหนึ่งได้ โดยการสร้างกลยุทธ์ดังกล่าวประกอบไปด้วยขั้นตอนดังนี้

1. Short Call (หรือ Put) Options ที่อยู่ในสถานะ In The Money จำนวน 1 สัญญา (ที่ Strike Price ต่ำ)

2. Long Call (หรือ Put) Options ที่อยู่ในสถานะ At The Money จำนวน 2 สัญญา (ระหว่าง Strike Price ต่ำและสูง)

3. Short Call (หรือ Put) Options ที่อยู่ในสถานะ Out of The Money จำนวน 1 สัญญา (ที่ Strike Price สูง)

นักเทรดที่เลือกกลยุทธ์นี้มองว่าราคาของสินค้าอ้างอิงจะเหวี่ยงหลุดกรอบ Strike Price ต่ำหรือสูง เมื่อถึงวันหมดอายุ Options และจะได้รับกระแสเงินสดจากการสร้างกลยุทธ์ดังกล่าว ขณะที่กำไรสูงสุดจะจำกัดแค่ค่า Premium รับในตอนแรก

ภาพแสดงกำไร/ขาดทุนของกลยุทธ์ Short Butterfly Spread

ฉายภาพตัวอย่างกลยุทธ์ Short Butterfly Spread

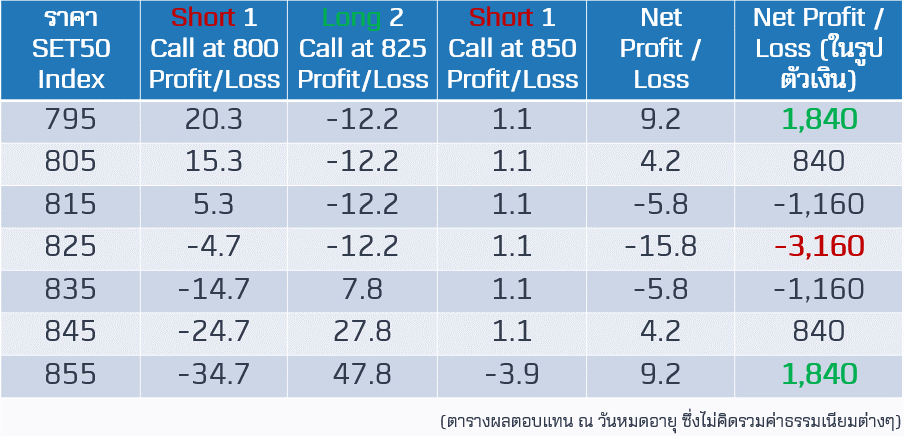

ตัวอย่าง ณ ปัจจุบันราคา SET50 Index อยู่ที่ 817.15 จุด แต่นักเทรดมองว่า SET50 Index จะเหวี่ยงตัวมาก และคาดว่าราคา ณ วันหมดอายุอยู่ห่างจาก 825 จุด จึงเข้าไปใช้กลยุทธ์ Short Butterfly Spread ผ่านการเปิดสถานะ Options ตามลำดับ ดังนี้ (ตัวอย่างไม่คิดค่าธรรมเนียมต่างๆ)

1. Short S50M24C800 จำนวน 1 สัญญา รับ Premium เท่ากับ

20.3 x 200 = 4,060 บาท

2. Long S50M24C825 จำนวน 2 สัญญา จ่าย Premium เท่ากับ

6.1 x 200 x 2 = 2,440 บาท

3. Short S50M24C850 จำนวน 1 สัญญา รับ Premium เท่ากับ

1.1 x 200 = 220 บาท

จากตัวอย่างเห็นได้ว่านักเทรดจะมีโอกาสได้กำไรสูงสุดเท่ากับ 1,840 บาท ถ้าราคาของ SET50 Index ณ วันหมดอายุเหวี่ยงออกจากกรอบราคาใช้สิทธิ ที่ 800 – 850 จุด อย่างไรก็ดี กลยุทธ์ดังกล่าวจะเริ่มขาดทุนเมื่อ SET50 Index ปิดเข้าใกล้ราคาใช้สิทธิ 825 จุด และจะขาดทุนสูงสุด 3,160 บาท ที่ราคาใช้สิทธิพอดี

Source: BLS Futures and Options, TFEX as of 07/06/24

😎👉🏻 สมัครเปิดบัญชี TFEX / Block Trade ผ่าน Wealth Connex คลิกที่นี่

☎ สอบถามข้อมูลเพิ่มเติมได้ที่ BLS Customer Service โทร 0-2618-1111

------------------------------------------------------------------------------

Futures & Options

Futures & Options

Futures & Options

Futures & Options

.png)