กองทุน

วางแผนการออมเพื่อเกษียณอย่างจริงจัง

"ที่สุดของความเสียดาย คือตายไปแล้วใช้ไม่หมด

ที่สุดของความสลด คือใช้หมดแล้วไม่ เ-ือก ตาย!!!"

ครับ ด้วยประเทศไทยเข้าสู่ยุคสังคมสูงวัยเต็มตัวแล้ว คนสูงอายุมีมากกว่าเด็กเกิดใหม่ อันจะทำให้การพึ่งพารายได้ของคนเกษียณจากลูกหลาน หรือคนรุ่นใหม่จึงเป็นเรื่องที่คาดหวังได้ยากขึ้น (ไม่ต้องพูดถึงรัฐสวัสดิการ) ถ้าไม่ได้มีการจัดการทางการเงินที่ดีของเงินที่เรามีเพื่อใช้ยามเกษียณนั้นโอกาสที่เราจะสลดเพราะเงินหมดก่อนตายจึงมีสูง หากเราวางแผนการลงทุนการออมที่ดี จะช่วยให้เราทราบว่าแท้จริง เราควรมีเงินออมเท่าไรเพื่อให้เพียงพอต่อการใช้จ่ายในการเกษียณ ที่จะสามารถใช้จนถึงสิ้นอายุขัย และมีโอกาสเกิด Good Problem ที่อาจจะเสียดายที่เงินเรามีเหลือตายไปแล้วใช้ไม่หมด อย่างน้อยก็เป็นทุนให้กับลูกหลานเราต่อไปได้ ”

ทำอย่างไร ?

"อัตตาหิ อัตตโนนาโถ" ตนแลเป็นที่พึ่งแห่งตน กายไม่เที่ยง สังขารไม่เที่ยง ทรัพย์ก็ไม่เที่ยง เราจึงต้องพึ่งพาตนเอง… คนจะอยู่ได้ ใช้ชีวิต ไม่ประมาทเพื่อการเกษียณได้ จำเป็นอย่างยิ่งที่ต้องบริหารทรัพย์ให้งอกเงยเพื่อสามารถบรรลุเป้าหมายด้วยตัวท่านเอง แต่ประเด็นคือเราจะรู้ได้อย่างไรว่าต้องมีเท่าไร และออมอย่างไรจากปัจจุบันถึงจะมีเพียงพอ

เกษียณควรมีเท่าไร ?

บางคนคิดคร่าวๆ ว่าค่าใช้จ่ายแต่ละเดือน หรือต่อปีเป็นเท่าไร และอายุหลังเกษียณจะเป็นกี่ปี เอาจำนวนค่าใช้จ่ายต่อปี คูณจำนวนปีอายุหลังเกษียณว่าเป็นกี่ปีเลย อันนี้ง่ายแต่อาจจะผิดพลาดครับด้วยเงินเฟ้อ ที่เพิ่มขึ้นทุกปีทำให้เงินด้อยค่าลงทุกปี จึงจำเป็นต้องมีเผื่อในส่วนของเงินเฟ้อไว้ด้วย

ก่อนเกษียณควรเก็บออมเท่าไร ?

เมื่อเราประมาณตัวเลขคาดการณ์ว่าเกษียณต้องมีเท่าไร หน้าที่ถัดมา คือ แล้วเราจะไปถึงจุดนั้นได้ต้องเก็บออมและลงทุนเท่าไร ? ซึ่งหลายคนก็เอาเงินที่เกษียณควรมีเท่าไร เอามาหารจำนวนปีของระยะเวลาก่อนเกษียณก็จะได้เงินที่ต้องออมต่อปี แล้วหาร 12 เป็นต่อเดือน แต่ในความเป็นจริงเราคงไม่เอาเงินออมถือแช่ไว้เฉย ๆ ระหว่างทาง เราควรที่จะต้องวางเงินให้ถูกที่ ให้เงินทำงาน เพื่อสร้างผลตอบแทนระหว่างทางด้วย

วางแผนการออมเพื่อเกษียณอย่างจริงจัง อย่างง่ายๆ ผ่านแอปพลิเคชัน wealth Connex กับ หลักทรัพย์บัวหลวง

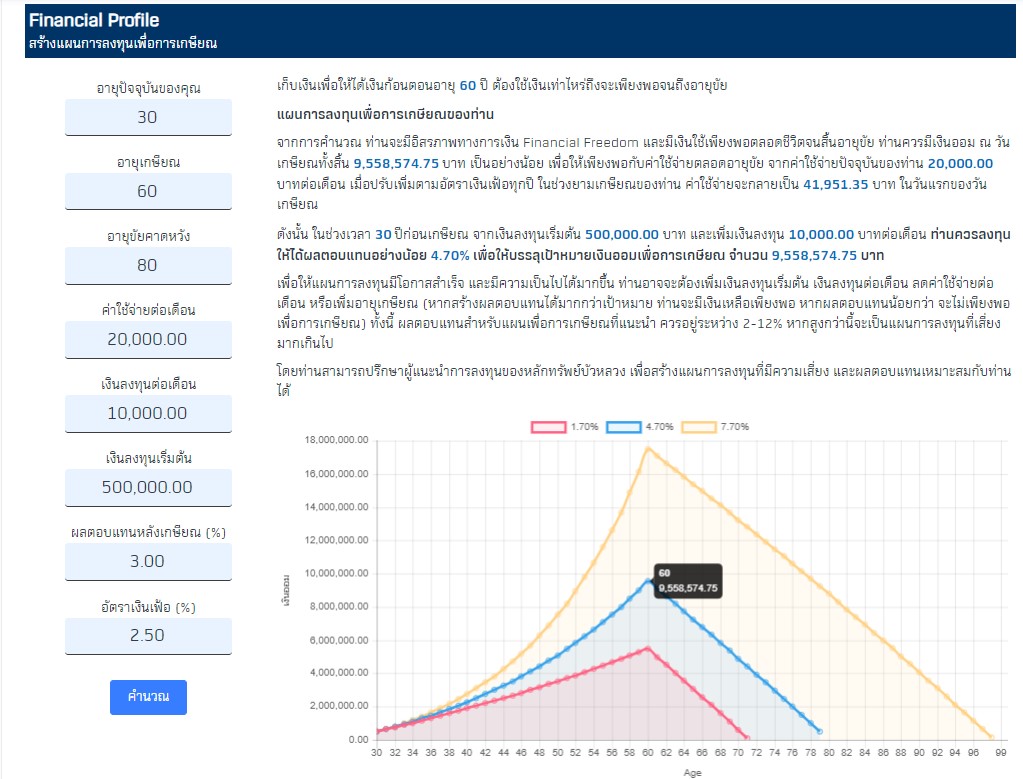

การวางแผนเกษียณเป็นเรื่องสำคัญ เราจึงอยากเชิญชวนให้ทุกท่านมาลองวางแผนเกษียณอย่างจริงจัง แต่ทำได้ง่ายๆ เพียงคลิกที่นี่ จากนั้นกรอกข้อมูล อายุ ค่าใช้จ่าย เงินลงทุน ของท่านที่ใช้ในการคำนวณ

ยกตัวอย่างข้อมูลที่คำนวณออกมาได้ เช่น

หากท่านอายุปัจจุบัน 30 ปี อายุเกษียณ 60 ปี อายุขัยคาดหวัง 80 ปี ค่าใช้จ่ายต่อเดือน 20,000 เงินลงทุนต่อเดือน 10,000 บาท เงินลงทุนเริ่มต้น 500,000 บาท ผลตอบแทนหลังเกษียณ 3% (แนะนำไม่ควรเสี่ยงสูงมาก ควรอยู่ประมาณ 1-3.5% ต่อปี) และอัตราเงินเฟ้อ ซึ่งเฉลี่ยบ้านเราประมาณ 2-3% ต่อปี กรอกข้อมูลเสร็จ จากนั้น กดคำนวณ

โปรแกรมจะแจ้งให้ท่านทราบว่าเมื่อท่านเกษียณ 60 ปีจะต้องมี เงิน 9.558 ล้านบาท (คุณพระ!!!) จึงจะเพียงพอใช้จ่ายยามเกษียณ และจะไปให้ถึงจุดหมาย ด้วยเงินออมที่เรามี และลงทุนเพิ่มทุกเดือน จะต้องลงทุนเพื่อสร้างผลตอบแทนให้ได้เฉลี่ย 4.7% ต่อปี (Base Case) ถ้าทำได้ตามนี้ วันเกษียณท่านจะมี 9.558 ล้านบาท และเดือนแรกของการเกษียณ ค่าใช้จ่าย 20,000 บาท วันนี้จะเพิ่มเป็น 41,951.35 บาท เป็นผลจากเงินเฟ้อ และจะเพิ่มขึ้นเริ่อยๆ แต่เราคำนวณไว้เรียบร้อยแล้ว เงินออมของท่านก็จะทยอยถูกดึงมาใช้จนหมดพอดี เมื่ออายุ 80 ปี

ถ้าท่านทำผลตอบแทนระหว่างทางได้สูงกว่า 4.7% (Better Case) อย่างตัวอย่างเป็น 7.7% ต่อปี เงินออมเพื่อการเกษียณท่านก็จะเพิ่มขึ้นยิ่งทำให้มีเงินเพียงพอ

แต่ถ้าท่านทำผลตอบแทนได้น้อยกว่า 1.7% อันนี้งานงอก เพราะเงินออมท่านไม่ถึงเป้า และจะทำให้ไม่พอใช้จนสิ้นอายุขัย

ผลตอบแทนที่ตัวช่วยให้ถึงเป้าเร็วขึ้น

การลงทุนเพื่อให้ได้ผลตอบแทนเป็นตัวช่วยสำคัญที่จะทำให้ท่านถึงเป้าได้เร็วขึ้น ผลตอบแทนที่ใช้เพื่อการเกษียณได้ควรจะอยู่ระหว่าง 2-12% ต่อปี หากเกินกว่านี้จะเสี่ยงเกินไป ซึ่งอาจทำให้ระหว่างทางผันผวนมากจนเกินไปและอาจจะเป็นไปได้ยากในทางปฏิบัติ ถ้าผลออกมาแล้วสูงเกินไป ท่านควรจะต้อง ออมเพิ่ม เพิ่มเงินลงทุนเริ่มต้น เงินลงทุนต่อเดือน ลดค่าใช้จ่าย ประเด็นถัดมาคือ จะลงทุนผ่านอะไร

ด้านการลงทุน ผลตอบแทนของท่าน ขึ้นอยู่กับเป้าหมาย ระยะเวลาการลงทุน และความเสี่ยงที่ท่านรับได้ โดย

การจัดพอร์ตเพื่อสร้างผลตอบแทน เป็นการทำ Asset Allocation บริหารพอร์ตการลงทุนด้วยการกระจายสินทรัพย์ที่หลากหลายทั้ง สินทรัพย์มั่นคง และสินทรัพย์เสี่ยง การกระจายเพื่อลดความเสี่ยง และให้ได้ผลตอบแทนตามเป้าหมายได้สูงขึ้นได้ในระยะยาว ที่สำคัญควรตรวจสอบติดตามการลงทุนของท่านอย่างต่อเนื่องทุกปี

ครับ ! และนี้คือวิธีการวางแผนการออมเพื่อเกษียณอย่างจริงจัง อย่างง่าย หลายท่านคำนวณออกมาเห็นตัวเลขแล้วอาจจะท้อ แต่ถ้าท่านมีความมุ่งมั่น สร้างการออม การลงทุนให้เป็นวินัย เชื่อว่าทุกเป้าหมายจะสามารถลุล่วงได้

ปล. ที่ บล.บัวหลวง เรามีการบริหารพอร์ตกองทุนส่วนบุคคล เพื่อให้ท่านใช้เป็นเครื่องมือในการออมลงทุน โดยจัดพอร์ท Auto Asset Allocation มี 3 ระดับความเสี่ยงให้ท่านเลือกเพื่อเป็นเครื่องมือในการเกษียณได้ในระยะยาว

โดย ศึกษาข้อมูลการจัดพอร์ตแบบ BLS Top Funds Portfolio Auto Asset Allocation คลิก

สำหรับนักลงทุนที่สนใจลงทุน BLS Top Funds Portfolio : Auto Asset Allocation สามารถสมัครบริการได้ผ่าน แอปพลิเคชัน Wealth CONNEX เลือกเมนู Solution > Account Opening > Open BLS Top Funds Portfolio account หรือหากสนใจข้อมูลการลงทุนเพิ่มเติม สามารถสอบถามไปยังผู้แนะนำการลงทุนของท่าน หรืออ่านรายงานเพิ่มเติมได้จากเมนู Wealth > Group > Mutual Funds

"ที่สุดของความเสียดาย คือตายไปแล้วใช้ไม่หมด

ที่สุดของความสลด คือใช้หมดแล้วไม่ เ-ือก ตาย!!!"

ครับ ด้วยประเทศไทยเข้าสู่ยุคสังคมสูงวัยเต็มตัวแล้ว คนสูงอายุมีมากกว่าเด็กเกิดใหม่ อันจะทำให้การพึ่งพารายได้ของคนเกษียณจากลูกหลาน หรือคนรุ่นใหม่จึงเป็นเรื่องที่คาดหวังได้ยากขึ้น (ไม่ต้องพูดถึงรัฐสวัสดิการ) ถ้าไม่ได้มีการจัดการทางการเงินที่ดีของเงินที่เรามีเพื่อใช้ยามเกษียณนั้นโอกาสที่เราจะสลดเพราะเงินหมดก่อนตายจึงมีสูง หากเราวางแผนการลงทุนการออมที่ดี จะช่วยให้เราทราบว่าแท้จริง เราควรมีเงินออมเท่าไรเพื่อให้เพียงพอต่อการใช้จ่ายในการเกษียณ ที่จะสามารถใช้จนถึงสิ้นอายุขัย และมีโอกาสเกิด Good Problem ที่อาจจะเสียดายที่เงินเรามีเหลือตายไปแล้วใช้ไม่หมด อย่างน้อยก็เป็นทุนให้กับลูกหลานเราต่อไปได้ ”

ทำอย่างไร ?

"อัตตาหิ อัตตโนนาโถ" ตนแลเป็นที่พึ่งแห่งตน กายไม่เที่ยง สังขารไม่เที่ยง ทรัพย์ก็ไม่เที่ยง เราจึงต้องพึ่งพาตนเอง… คนจะอยู่ได้ ใช้ชีวิต ไม่ประมาทเพื่อการเกษียณได้ จำเป็นอย่างยิ่งที่ต้องบริหารทรัพย์ให้งอกเงยเพื่อสามารถบรรลุเป้าหมายด้วยตัวท่านเอง แต่ประเด็นคือเราจะรู้ได้อย่างไรว่าต้องมีเท่าไร และออมอย่างไรจากปัจจุบันถึงจะมีเพียงพอ

เกษียณควรมีเท่าไร ?

บางคนคิดคร่าวๆ ว่าค่าใช้จ่ายแต่ละเดือน หรือต่อปีเป็นเท่าไร และอายุหลังเกษียณจะเป็นกี่ปี เอาจำนวนค่าใช้จ่ายต่อปี คูณจำนวนปีอายุหลังเกษียณว่าเป็นกี่ปีเลย อันนี้ง่ายแต่อาจจะผิดพลาดครับด้วยเงินเฟ้อ ที่เพิ่มขึ้นทุกปีทำให้เงินด้อยค่าลงทุกปี จึงจำเป็นต้องมีเผื่อในส่วนของเงินเฟ้อไว้ด้วย

ก่อนเกษียณควรเก็บออมเท่าไร ?

เมื่อเราประมาณตัวเลขคาดการณ์ว่าเกษียณต้องมีเท่าไร หน้าที่ถัดมา คือ แล้วเราจะไปถึงจุดนั้นได้ต้องเก็บออมและลงทุนเท่าไร ? ซึ่งหลายคนก็เอาเงินที่เกษียณควรมีเท่าไร เอามาหารจำนวนปีของระยะเวลาก่อนเกษียณก็จะได้เงินที่ต้องออมต่อปี แล้วหาร 12 เป็นต่อเดือน แต่ในความเป็นจริงเราคงไม่เอาเงินออมถือแช่ไว้เฉย ๆ ระหว่างทาง เราควรที่จะต้องวางเงินให้ถูกที่ ให้เงินทำงาน เพื่อสร้างผลตอบแทนระหว่างทางด้วย

วางแผนการออมเพื่อเกษียณอย่างจริงจัง อย่างง่ายๆ ผ่านแอปพลิเคชัน wealth Connex กับ หลักทรัพย์บัวหลวง

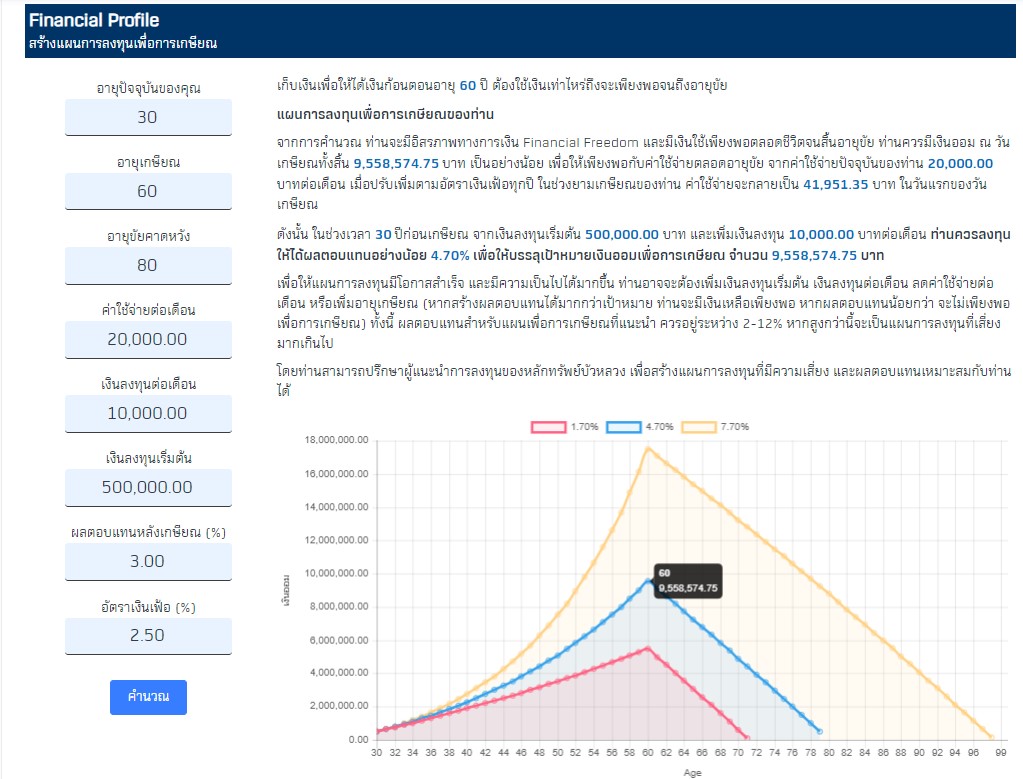

การวางแผนเกษียณเป็นเรื่องสำคัญ เราจึงอยากเชิญชวนให้ทุกท่านมาลองวางแผนเกษียณอย่างจริงจัง แต่ทำได้ง่ายๆ เพียงคลิกที่นี่ จากนั้นกรอกข้อมูล อายุ ค่าใช้จ่าย เงินลงทุน ของท่านที่ใช้ในการคำนวณ

ยกตัวอย่างข้อมูลที่คำนวณออกมาได้ เช่น

หากท่านอายุปัจจุบัน 30 ปี อายุเกษียณ 60 ปี อายุขัยคาดหวัง 80 ปี ค่าใช้จ่ายต่อเดือน 20,000 เงินลงทุนต่อเดือน 10,000 บาท เงินลงทุนเริ่มต้น 500,000 บาท ผลตอบแทนหลังเกษียณ 3% (แนะนำไม่ควรเสี่ยงสูงมาก ควรอยู่ประมาณ 1-3.5% ต่อปี) และอัตราเงินเฟ้อ ซึ่งเฉลี่ยบ้านเราประมาณ 2-3% ต่อปี กรอกข้อมูลเสร็จ จากนั้น กดคำนวณ

โปรแกรมจะแจ้งให้ท่านทราบว่าเมื่อท่านเกษียณ 60 ปีจะต้องมี เงิน 9.558 ล้านบาท (คุณพระ!!!) จึงจะเพียงพอใช้จ่ายยามเกษียณ และจะไปให้ถึงจุดหมาย ด้วยเงินออมที่เรามี และลงทุนเพิ่มทุกเดือน จะต้องลงทุนเพื่อสร้างผลตอบแทนให้ได้เฉลี่ย 4.7% ต่อปี (Base Case) ถ้าทำได้ตามนี้ วันเกษียณท่านจะมี 9.558 ล้านบาท และเดือนแรกของการเกษียณ ค่าใช้จ่าย 20,000 บาท วันนี้จะเพิ่มเป็น 41,951.35 บาท เป็นผลจากเงินเฟ้อ และจะเพิ่มขึ้นเริ่อยๆ แต่เราคำนวณไว้เรียบร้อยแล้ว เงินออมของท่านก็จะทยอยถูกดึงมาใช้จนหมดพอดี เมื่ออายุ 80 ปี

ถ้าท่านทำผลตอบแทนระหว่างทางได้สูงกว่า 4.7% (Better Case) อย่างตัวอย่างเป็น 7.7% ต่อปี เงินออมเพื่อการเกษียณท่านก็จะเพิ่มขึ้นยิ่งทำให้มีเงินเพียงพอ

แต่ถ้าท่านทำผลตอบแทนได้น้อยกว่า 1.7% อันนี้งานงอก เพราะเงินออมท่านไม่ถึงเป้า และจะทำให้ไม่พอใช้จนสิ้นอายุขัย

ผลตอบแทนที่ตัวช่วยให้ถึงเป้าเร็วขึ้น

การลงทุนเพื่อให้ได้ผลตอบแทนเป็นตัวช่วยสำคัญที่จะทำให้ท่านถึงเป้าได้เร็วขึ้น ผลตอบแทนที่ใช้เพื่อการเกษียณได้ควรจะอยู่ระหว่าง 2-12% ต่อปี หากเกินกว่านี้จะเสี่ยงเกินไป ซึ่งอาจทำให้ระหว่างทางผันผวนมากจนเกินไปและอาจจะเป็นไปได้ยากในทางปฏิบัติ ถ้าผลออกมาแล้วสูงเกินไป ท่านควรจะต้อง ออมเพิ่ม เพิ่มเงินลงทุนเริ่มต้น เงินลงทุนต่อเดือน ลดค่าใช้จ่าย ประเด็นถัดมาคือ จะลงทุนผ่านอะไร

ด้านการลงทุน ผลตอบแทนของท่าน ขึ้นอยู่กับเป้าหมาย ระยะเวลาการลงทุน และความเสี่ยงที่ท่านรับได้ โดย

- พอร์ตแบบอนุรักษ์นิยม Conservative ผลตอบแทนคาดหวังอยู่ระหว่าง 2-4% ก็จะเน้นสินทรัพย์มั่นคง ตราสารหนี้ประมาณ 70% และมีสินทรัพย์เสี่ยงประมาณ 30% ของพอร์ต

- พอร์ตแบบเสี่ยงปานกลาง Moderate ผลตอบแทนคาดหวังอยู่ระหว่าง 4-6% สินทรัพย์มั่นคง ตราสารหนี้ประมาณ 50% และมีสินทรัพย์เสี่ยงประมาณ 50% ของพอร์ต

- พอร์แบบเสี่ยงปานกลาง Aggressive ผลตอบแทนคาดหวังอยู่ระหว่าง 6-10% เน้นสินทรัพย์เสี่ยงประมาณ 70% ขึ้นไปของพอร์ต ที่เหลือเป็นสินทรัพย์มั่นคงหรือตราสารหนี้

การจัดพอร์ตเพื่อสร้างผลตอบแทน เป็นการทำ Asset Allocation บริหารพอร์ตการลงทุนด้วยการกระจายสินทรัพย์ที่หลากหลายทั้ง สินทรัพย์มั่นคง และสินทรัพย์เสี่ยง การกระจายเพื่อลดความเสี่ยง และให้ได้ผลตอบแทนตามเป้าหมายได้สูงขึ้นได้ในระยะยาว ที่สำคัญควรตรวจสอบติดตามการลงทุนของท่านอย่างต่อเนื่องทุกปี

ครับ ! และนี้คือวิธีการวางแผนการออมเพื่อเกษียณอย่างจริงจัง อย่างง่าย หลายท่านคำนวณออกมาเห็นตัวเลขแล้วอาจจะท้อ แต่ถ้าท่านมีความมุ่งมั่น สร้างการออม การลงทุนให้เป็นวินัย เชื่อว่าทุกเป้าหมายจะสามารถลุล่วงได้

ปล. ที่ บล.บัวหลวง เรามีการบริหารพอร์ตกองทุนส่วนบุคคล เพื่อให้ท่านใช้เป็นเครื่องมือในการออมลงทุน โดยจัดพอร์ท Auto Asset Allocation มี 3 ระดับความเสี่ยงให้ท่านเลือกเพื่อเป็นเครื่องมือในการเกษียณได้ในระยะยาว

โดย ศึกษาข้อมูลการจัดพอร์ตแบบ BLS Top Funds Portfolio Auto Asset Allocation คลิก

สำหรับนักลงทุนที่สนใจลงทุน BLS Top Funds Portfolio : Auto Asset Allocation สามารถสมัครบริการได้ผ่าน แอปพลิเคชัน Wealth CONNEX เลือกเมนู Solution > Account Opening > Open BLS Top Funds Portfolio account หรือหากสนใจข้อมูลการลงทุนเพิ่มเติม สามารถสอบถามไปยังผู้แนะนำการลงทุนของท่าน หรืออ่านรายงานเพิ่มเติมได้จากเมนู Wealth > Group > Mutual Funds